Jakie warunki trzeba spełnić?

Zanim przejdziemy do liczb, przypomnijmy, kto w ogóle może się rozliczyć z małżonkiem. Warunki zostały wymienione w art. 6 ust. 1-3a ustawy o PIT. Wszystkie trzeba spełnić łącznie.

Po pierwsze trzeba pozostawać w związku małżeńskim – przez cały rok, ale też, gdy związek został zawarty w trakcie roku podatkowego i trwa do końca roku.

Po drugie trzeba mieć wspólność majątkową.

Po trzecie z preferencji mogą skorzystać Polacy rozliczający dochody w kraju (tzw. rezydenci podatkowi), ale także tzw. nierezydenci, czyli podatnicy z zagranicy, o ile spełnili dodatkowe warunki (wymienione w art. 6 ust. 3a ustawy o PIT).

Po czwarte małżonkowie muszą rozliczać PIT na zasadach ogólnych PIT.

— Oznacza to, że żaden z małżonków nie może opodatkowywać dochodów 19 proc. podatkiem liniowym lub przychodów ryczałtem — mówi Łukasz Rutkowski, menedżer w Vialto Partners.

Wyjątek dotyczy przychodów z najmu prywatnego opodatkowanego ryczałtem. Przykładowo, jeśli małżonkowie uzyskują dochody z pracy opodatkowane skalą PIT i wynajmują mieszkanie, z którego przychód opodatkowują ryczałtem, to nadal mogą się wspólnie rozliczyć.

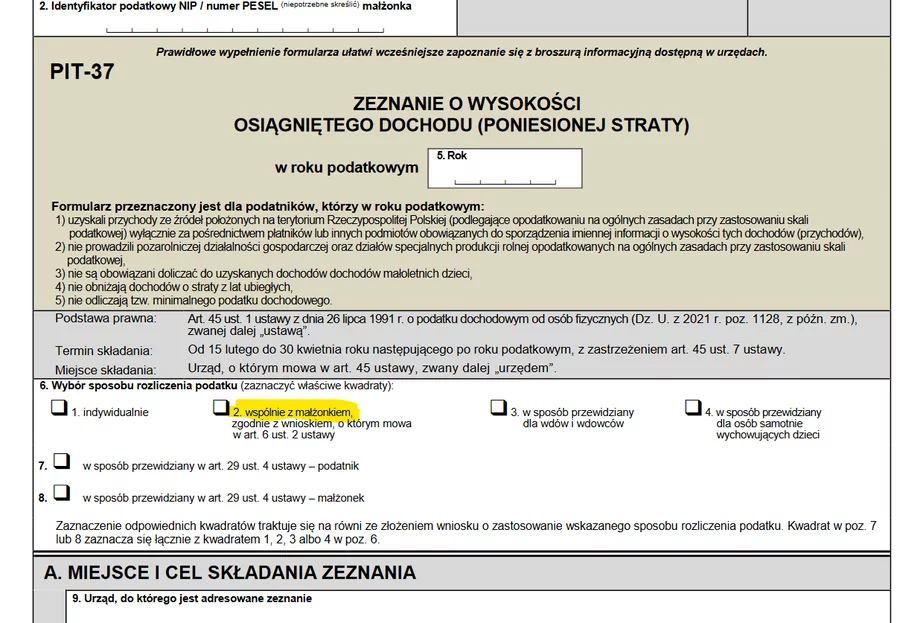

Po piąte trzeba złożyć wniosek o wspólne opodatkowanie dochodów na formularzu PIT-37.

[xyz-ips snippet=”reklama-plaska”]

Jak liczymy preferencję?

Po pierwsze obliczamy dochód każdego z małżonków i odliczamy kwoty pomniejszające dochód (składki ZUS, ulgi itd.).

Po drugie dodajemy dochody małżonków.

Po trzecie dzielimy je przez dwa.

Po czwarte obliczamy podatek według skali podatkowej.

Po piąte obliczony podatek mnożymy razy dwa.

Kiedy się nie opłaca?

— W przypadku, gdy małżonkowie po zastosowaniu wszystkich przysługujących im odliczeń od dochodu uzyskują dochód w wysokości 120 tys. zł (każdy z małżonków), wspólne rozliczenie podatkowe będzie dla nich zasadniczo neutralne, a podatek wyniesie tyle samo, co przy złożeniu dwóch odrębnych, indywidualnych deklaracji podatkowych — wyjaśnia Łukasz Rutkowski.

Wyjątek – dodaje ekspert – będzie w przypadku, w którym:

— jeden z małżonków uzyskuje dochód poniżej 30 tys. zł, a więc nie może samodzielnie odliczyć kwoty wolnej od podatku,

— a drugi uzyskał dochód powyżej 30 tys. zł i łącznie mają mniej niż 120 tys. zł dochodu.

— W takiej sytuacji małżonkowie również skorzystają ze wspólnego rozliczenia — stwierdza Rutkowski.

Małżonkowie nie zyskają więc na wspólnym rozliczeniu, gdy:

— dochód jednego i drugiego będzie w przedziale od 30 tys. zł do 120 tys. zł, a także

— dochód jednego i drugiego będzie wyższy niż 120 tys. zł — wtedy oboje wpadną w 32 proc. podatek, a wspólne rozliczenie nic nie zmieni.

Kiedy jeszcze się opłaca?

Wspólne rozliczenie z małżonkiem będzie szczególnie korzystne w dwóch przypadkach – tłumaczy Łukasz Rutkowski. Chodzi o sytuacje, gdy:

— istnieją duże dysproporcje między dochodami małżonków, czyli dochód pierwszego małżonka nie przekracza 120 tys. zł dochodów, a drugiego przekracza 120 tys. zł (przez co nadwyżka podlega już opodatkowaniu 32 proc. stawką podatku), a także

— jeden z małżonków nie osiągnął żadnych dochodów, a drugi zarabiał powyżej 30 tys. zł.

Ile może wynieść maksymalna korzyść ze wspólnego rozliczenia?

— Gdy jeden z małżonków osiągnął 270 tys. zł lub więcej dochodu z umowy o pracę opodatkowanej według skali podatkowej, a drugi nie osiągał dochodów w ciągu roku. Zysk ze wspólnego rozliczenia może wynieść dla małżonków maksymalnie 27 tys. 600 zł – odpowiada Rutkowski.

Gdyby małżonkowie w takiej sytuacji rozliczyli się odrębnie, to:

— małżonek, który nie zarabiał, nie mógłby skorzystać z kwoty wolnej (30 tys. zł),

— małżonek, który zarobił 270 tys. zł dochodu, musiałby zapłacić 27 tys. 600 zł podatku za 2022 r.

Dzięki wspólnemu rozliczeniu:

— mają podwójną kwotę wolną (2 x 30 tys. zł),

— oboje opodatkowują wspólny dochód według stawki 12 proc. PIT,

— małżonek z dużym dochodem nie wpada w stawkę 32 proc.

Można to zrobić po terminie

— Co ważne, jeżeli małżonkowie do 2 maja 2023 r. rozliczą się indywidualnie, a potem dopiero dojdą do wniosku, że wspólne małżeńskie rozliczenie byłoby dla nich korzystniejsze, to będą mogli złożyć korektę zeznania podatkowego wraz z wnioskiem o stwierdzenie nadpłaty — zwraca uwagę Łukasz Rutkowski.

Gdzie to zaznaczyć?

Aby skorzystać ze wspólnego rozliczenia w PIT-37, trzeba zaznaczyć odpowiednie pole w formularzu, na pierwszej stronie.

Wspólne rozliczenie z małżonkiem na PIT-37

Źródło: businessinsider.com.pl

![]()